Si vas a empezar una start-up y pedir financiamiento a un fondo de inversión de riesgo te recomendamos que veas primero este video

Transcripción del video La estafa de las start-ups

Locución y supervisión del guión, Fiskifus: http://youtube.com/fiskifusete

¿Así que te gustaría entrar en el apasionante mundo de las startups? Quizás tienes una idea DISRUPTIVA y conoces a un par de personas con talento con las que puedes crear un producto o app que revolucionará alguna industria (o que importará una industria ya existente a internet pagando menos impuestos) y quieres empezar a buscar financiación para hacer tu sueño realidad.

¡Pues ojo! Que puedes estar a punto de ser víctima de una estafa y pensar que es lo más normal del mundo.

Esta es mi experiencia después de estar trabajando en startups durante más de 10 años en dos continentes. (Bueno la experiencia del guionista que acabo de encadenar en mi sótano: Chinicuil)

Efectivamente, después de que vi la conferencia de Chamath Palihapitiya todas las piezas del rompecabezas empezaron a cobrar sentido. Si una empresa incrementa su valor en cientos o incluso miles de millones de dólares en pocos años puede parecer un éxito pero en la mayoría de los casos es una fachada, una ilusión, una estafa...más específicamente un esquema de Ponzi

Fiskifus: ¡A CALLAR Y A ESCRIBIR O TE QUEDAS SIN LATITA DE ATÚN!

El esquema de Ponzi es un tipo de estafa creado por un astuto estafador italoamericano Carlo Ponzi a principios de los años 20. Y funcionaba de la siguiente manera: Carlos pedía dinero a inversores para un negocio, luego les pagaba con dinero que pedía a otros inversores, a su vez invitaba a más inversores y pagaba a estos inversores con lo que recibía de los inversores anteriores, y así sucesivamente... de manera que mientras siguieran entrando inversores el dinero seguía fluyendo, pero realmente no existía ningún negocio, no había productos, servicios, ni valor añadido, nada que generara el dinero, tan solo cambiaba de manos, mientras Carlos se embolsaba comisiones de cada inversión.

Si alguna vez has participado en una ronda de financiación puede parecer normal pedir mucho dinero, siempre estar en números rojos y aun así siempre tener más inversores para la siguiente ronda, pero muchos expertos aseguran que no hay diferencia entre un esquema Ponzi y este tipo de rondas de financiación tan normales en el mundo Start-Ups.

Todo empieza cuando un grupo de incautos, o sea, probablemente tú, querido, estimado, suscrito o suscriptible espectador, decide fundar una startup. Reúnes a un grupo de personas para crear una app que puede crecer exponencialmente, en general este tipo de crecimiento se mide en número de usuarios. El problema es que este tipo de proyectos no son muy rentables y requieren de una inversión que puede ser muy arriesgada, de hecho 3 de cada 4 startups fracasan[1] por lo que los bancos y otras entidades que ofrecen financiación no son muy propensas a financiar este tipo de ideas y ahí es donde entra nuestro segundo actor:

El fondo de inversión de riesgo

Los fondos de inversión de riesgo son ehm…. Cómo describirlo sin ser expulsado de YouTube...Digamos que tienen muchos incentivos para buscar inversores y negocios que crezcan muy rápido para invertir el dinero de sus clientes, porque tanto dinero les quema en las manos... Invierten este dinero a cambio de una comisión y ganan un porcentaje extra si el negocio sale bien, y realmente no tienen mucho que perder, porque el dinero no es suyo y la comisión se la llevan pase lo que pase.

Invierten en startups sobre todo si los fundadores son jóvenes, sin mucha experiencia, ya que pueden garantizar que estos fundadores (founders) van prácticamente a esclavizarse para que el fondo de inversión les otorgue esa inversión que tanto necesitan. Hasta los famosos “entrepeneurs” son víctimas del mercado, amigos!

Primera ronda de inversión

Después de negociar el precio de tu alma… o, como se dice en el mundillo: firmar el contrato con los fondos de inversión... lo más lógico es aceptar este dinero, porque ¿qué otra cosa vas a hacer? necesitas el dinero, ellos lo tienen, el tiempo corre, tus deudas se acumulan. Y una vez recibes el primer cheque, el fondo de inversión te pedirá hacer una reunión

Los inversores tendrán una reunión contigo y tus socios y te dirán: Tenemos que crecer más rápido. Tú no tienes otra alternativa que obedecer y buscar maneras de crecer, sean o no relevantes a tu negocio, así que a partir de ahora tu misión ya no será mejorar el producto, el servicio, las condiciones de trabajo, nada... la única misión de tu start-up a partir de ahora es: crecer. A toda costa, cueste lo que cueste, caiga quien caiga.

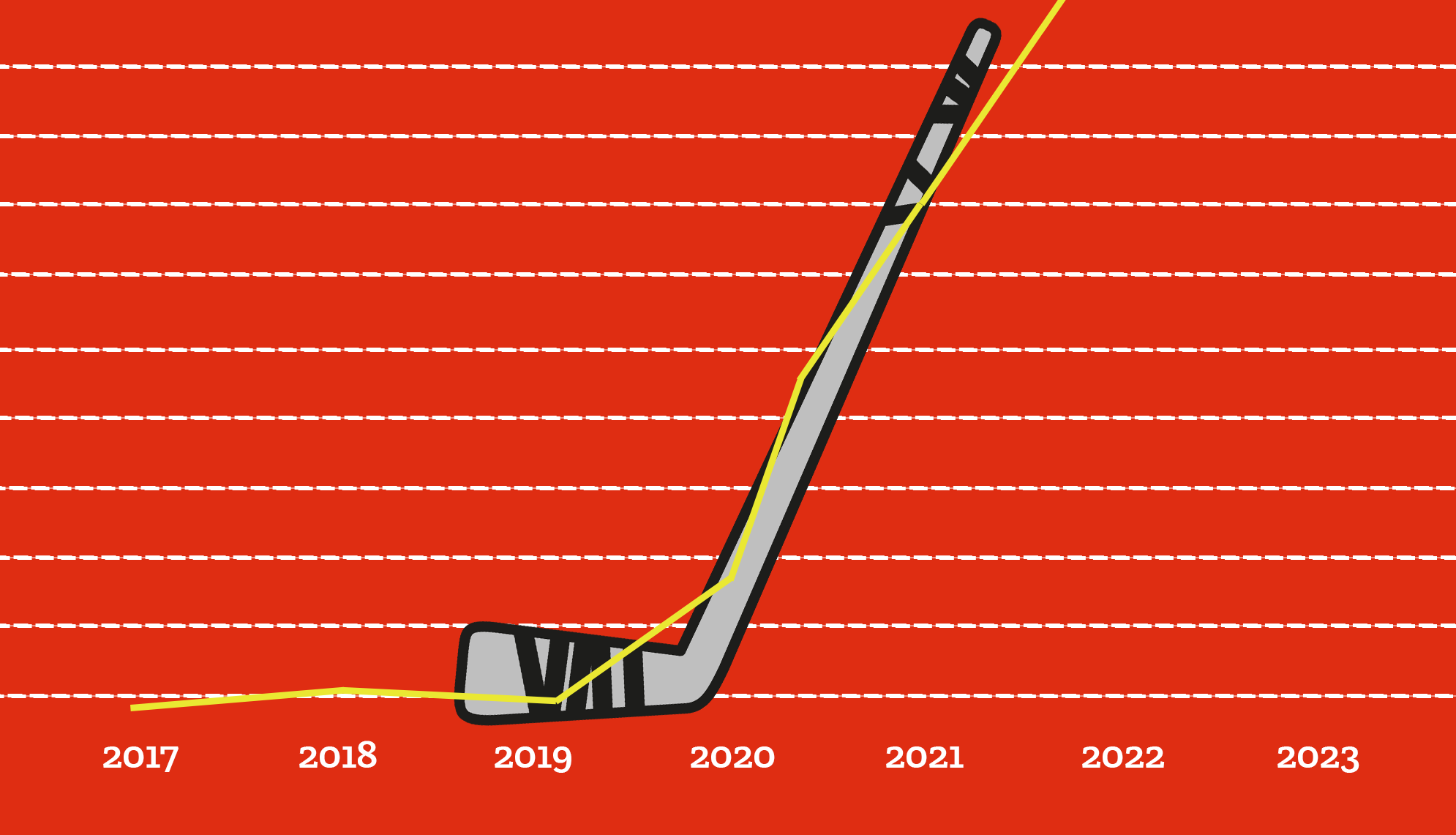

Chinicuil: No exagero si te digo que he visto esta gráfico como unas 10 veces en charlas organizadas por los fundadores donde nos motivaban al resto de los trabajadores a trabajar más duro para cumplir este crecimiento exponencial

Cuando los inversores piden un crecimiento tan grande significa que tu startup debe invertir en conseguir muchos usuarios en poco tiempo, esto se traduce en campañas publicitarias, en facebook y google, anuncios en televisión y otras inversiones que no hacen la empresa más rentable sino más grande, ni hacen al servicio o producto mejor, si no más atractivo, que ocupe espacio en la mente del consumidor.

Los fondos de inversión llaman a otros inversores por los buenos resultados que está teniendo tu startup: ¿Quién no querría invertir en una empresa que crece un 400%? Aunque sea una empresa que siga en números rojos, con pingües o nulos beneficios... Esto se justifica con ejemplos de otras startups que pasaron por lo mismo y que al final fueron exitosas como twitter, amazon, youtube o incluso facebook, que pasaron muchísimas rondas de inversión en números rojos, aplastaron a la competencia por competir con la ventaja de no tener que generar beneficio alguno por su generoso colchón de inversiones, y ahora son monopolios en sus esferas de influencia. Y este precedente de competencia desleal, este sesgo de supervivencia, le da una seguridad inimaginable a los magnates que ponen sus fortunas en los fondos de inversión de riesgo. Y por supuesto captan a sus amiguetes magnates para invertir también, porque ello ayudará también a incrementar el valor de su inversión.

Como se invierte casi todo en este dinero en crecimiento y no en mejorar el producto o servicio o en I+D, y hay muy poco beneficio, el dinero se acaba rápidamente, y los fundadores necesitan más dinero para poder mantener este ritmo, e invariablemente se llama a una nueva ronda de inversión.

Los fundadores piden dinero, los inversores piden que la startup crezca aún más rápido, los fundadores se gastan todo el dinero en mantener el crecimiento y como la empresa no es rentable tienen que pedir más dinero. (lo he grabado para que puedas montar loops por encima con eco como algo interminable)

Como ya podréis haber adivinado, el problema (además de la patente falta de ética y visión de todos los involucrados) es que este crecimiento exorbitante no se traduce ganancias exorbitantes. Pero esto parte del diseño, porque es prácticamente imposible mantener estos niveles de crecimiento siendo rentables, si la empresa deja de gastar en marketing la influencia se desvanecerá, se dejará de ser relevante, los inversores se irán y el castillo de naipes se derrumbará.

Si las startups quieren recortar costes, no tocarán los presupuestos de marketing, de tecnología cara que es fácil de escalar (como Heroku o Amazon web services), o cosas que puedan frenar el crecimiento diário. No, mi estimado emprendedor, hay una estrategia fabulosa para desinflar los gastos: Despedir al mayor número de gente posible y pulverizar las condiciones laborales.

- Bajan costes de golpe ya que los sueldos en las startups son más elevados que en otros sectores

- Esta bajada de costes aparece en las cuentas como más crecimiento

- Es posible que con esto logren mantener el nivel de crecimiento a pesar de tener menos personas en el equipo exprimiendo cada gota de vida de cada trabajador

Así que, en resumen, el uroboros consiste en: En vez de invertir en desarrollar o mejorar el producto o servicio, las startups se centran exclusivamente en crecer para atraer más financiación, con esa financiación se paga el crecimiento anterior y la subsecuente financiación se paga con la nueva inversión y así sucesivamente.

La única escapatoria posible es vender tu startup a algún monopolio o titán del sector, pero las empresas con la capacidad suficiente de comprar no querrán comprar una empresa que sea tan poco solvente si no es para destruir competencia rápido o usarla de conejillo de indias para sus mierdas. Los expertos no saben por cuánto tiempo se inflará esta burbuja pero ya ha habido casos de quiebres espectaculares de startups que crecieron de manera milagrosa en poco tiempo y luego se fueron rápidamente

Este modelo de hacer negocios trae consigo muchas consecuencias a mediano y largo plazo:

- El coste de los despidos para abaratar costes en las startups son absorbidos por los propios ex-empleados y sus familias. Las consecuencias psicológicas, que devienen en problemas físicos se traducen en problemas sociales que crecen exponencialmente en todo el mundo. Y si eres un reptil que solo quiere verlo desde el punto de vista económico, estos gastos repercuten al bolsillo de los que pagamos impuestos.

- Es imposible desarrollar ideas innovadoras y “emprender” de verdad en este entorno de crecer y morir.

- Los casos de startups que quiebran no son la excepción sino la norma, según cifras del Wall street journal 3 de cada 4 startups con fondos de inversión de riesgo fracasan.

Conclusión

Me encantaría acabar este video recomendando alguna alternativa mejor para obtener financiación, pero desafortunadamente es muy difícil encontrar inversiones para startups sin depender de estos fondos de inversión de riesgo depredadores... Tal vez si le prestásemos más atención a la inversión en I+D público y a la banca ética y cooperativa, habría más oportunidades de experimentar a pequeña escala y diversificar nuestra innovación e industria tecnológica libre de explotación y riesgo a acabar en la calle por los errores de los empresarios, quienes la mayoría de las veces también acaban en la calle, y tampoco lo merecen... El hacerte rico rápido es algo que suena tentador, pero lo cierto es que la mayoría de las estafas empiezan con esta pregunta: “ ¿Quieres ganar dinero de manera rápida y fácil? ”

Fuentes

Charla original de Chamath Palihapitiya

3 de cada 4 start-ups fracasan | Wallstreet Journal

Más información sobre el ratio de fracaso de las start-ups

Cuanto tardó twitter en ser rentable

Cuánto tardó Amazon en ser rentable